- 10/30

- 2017

-

QQ扫一扫

-

Vision小助手

(CMVU)

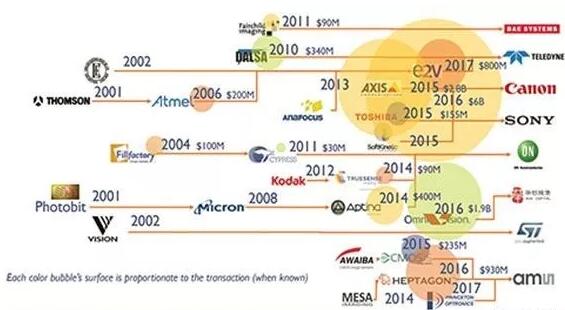

在2014年至2017年的三年里,我们见证了与机器视觉相关产业并购和收购活动的加速,既有图像传感器等器件供应商,又有摄像头等模组供应商。并购和收购趋势的最新案例有:菲力尔公司(Flir)在2016年以2.15亿美元收购了Point Grey,特利丹公司(Teledyne)在2017年以7.9亿美元收购了的e2v。其他值得注意的收购还有:艾迈斯半导体(ams)在2016年以2.35亿美元收购了新视觉公司(Cmosis),以及2014年早些时候,安森美半导体(On Semi)分别出资4亿美元收购镁光(Aptina)和出资9千万美元收购Truesense。近期,私募股权公司Lakesight共花费17亿美元,将机器视觉摄像头制造商Tattile、Microtron和Chromasen进行整合。

与此同时,在与机器视觉相关的汽车、安全及医疗等市场上,也签署多宗大型交易。其中显而易见又容易被忽略的一宗交易是:英特尔在2017年斥资150亿美元收购了Mobileye。而另一宗重要交易是,佳能(Canon)在2016年以60亿美元收购了东芝医疗(Toshiba Medical),以及佳能在2015年以28亿美元收购了Axis。因此,有人会猜想:这些并购活动是否具有可持续性,或者机器视觉交易是否只是一种副效应?在不久的将来是否有更大的交易空间,或者我们在下一轮大整合之前还要等待数年?

首先,我们应该了解机器视觉传感器的生态系统,它已被从CCD到CMOS的技术革命彻底改变。机器视觉传感器的并购浪潮与这种技术变革完全相关,尽管数年前此影响已在其他市场显现,如20世纪90年代的消费类图像传感器和21世纪初的摄影类传感器。但只用了20年,这种从CCD到CMOS的技术转变就实现了图像传感器走向高端市场。

通常,销售高成本、低产量产品的公司最直接的后果就是,由于巨额固定成本,无法投资或维持急需高产量的生产设施。对于之前垂直整合的CCD制造商来说,进入CMOS图像传感器(CIS)代工厂的成本太高。因此,所有此类公司(可能除了索尼)均已发展成为了适合高端专业产品的fabless商业模式。我们见证了TPSCo、东部高科(DongbuHitek)和中芯国际(SMIC)等专业代工厂的出现,中芯国际最近收购了LFoundry的资产。

CIS合并及收购的历史时间表(来源:《CMOS图像传感器产业现状-2017版》)

与此同时,还伴随许多设计公司的诞生,如Forza、Luxima、Pyxalis、Caeleste、长光辰芯(GPixel)、Brillnics等。这些设计公司能够根据OEM的规格定制产品。他们有时会被其主要合作伙伴购买,就像Siliconfile于2014年被海力士(SK Hynix)收购,当时该公司决定成为消费型CIS的重要供应商。由于此类并购相当罕见,因此这可能并不是近期并购活动的主要原因。对于未来并购的来源,我们应该更加关注机器视觉传感技术初创公司的可观数量,比如2015年由索尼收购的Softkinetic,以及2014年由艾迈斯半导体(ams)收购的Mesa。现在有很多有趣的初创公司,比如PMD、Chronocam、Fastree3D、SensL、Syonix和量宏科技(Invisage)。除了初创公司,从全球视角来看,在传感器层面几乎没有更多的交易空间,因为近期几乎所有供应商都接受了并购的洗礼。

从机器视觉摄像头的层面来看,并购活动增加的可能性更高。人们可以观察到,底层技术变革的类似影响正在摄像头层面发生。当索尼宣布2025年之前CCD就停止供货,这对于许多摄像头供应商来说是一记警钟。此事件应是2015年的关键事件,正是它引发了机器视觉摄像头制造商的重组。注意到还有一点也很有趣,美国制造商的重组是根据技术水平进行的,如康耐视(Cognex)、菲力尔(Flir)、特利丹(Teledyne)、英特尔(Intel)。在欧洲,这种重组是根据市场水平进行的,如Allied Vision、Ifm、Lakesight。而在日本,企业出乎意料地愿意超越其传统市场和技术背景地进行海外收购,如TDK、佳能、索尼。

传感器水平的技术转变为摄像头层面的转变提供了便利。CIS技术大大简化了摄像头设计趋向商品大众化的进程。与此同时,凭借引入进先机器视觉软件技术、掌握嵌入式视觉技术已成为此项业务的关键因素。机器视觉摄像头制造商正在经历“工业4.0”的转变,同时必须重塑其商业模式。从先前案例纵向分析来看,新的生态系统正在瓜分着价值链。机器视觉制造商正面临着三种选择:要么成为组件或模组制造商、要么成为技术平台供应商、要么成为服务或系统级供应商。近期并购活动是围绕着这几条线进行,因此并没有突然结束的理由。

如果更深入地研究市场动态,就会发现它主要是由全球自动化驱动的,此市场拥有1400亿美元的规模,并以6%的复合年增长率成长。此增长率还在上升,这主要得益于中国在此领域做出的努力。同时该市场动态在世界其他地区也相当不错,其驱动力为新型应用案例的需求,主要应用于工厂以外的领域。在机器视觉摄像头层面,这就意味着有9%的复合年增长率。

在自动化领域,视觉将变得越来越普及。以新型非工业应用为中心的企业正在被整合到现有的企业中,而那些新型应用通常又需要新的技术。因此,市场与技术已形成良性循环,融资能力也很不错。目前,如智能交通系统、农业和医疗等领域正处于聚光灯下。而在技术方面,如红外(Flir、Teledyne Dalsa)、3D成像(Allied Vision、Teledyne e2v)及激光雷达(海克斯康/Hexagon、柯尼卡美能达/Konica Minolta)等不同成像方式的融合已变得普及。

并购是现有供应商向不同的新兴市场及技术出售的主要解决方案。新思路的到来并没有停止的迹象,如Cubert或Parrot此类企业展示的多光谱成像是一种持续的趋势,而基于事件的摄像头、以及由Chronocam和Insightness服务的自动化机器,则是另一种趋势。整合深度学习技术的关键问题是许多供应商所担忧的,同时多个解决方案正被提上日程。因此机器视觉领域的并购不会突然结束!