- 11/29

- 2022

-

QQ扫一扫

-

Vision小助手

(CMVU)

安森美(onsemi)的转型之旅始于2020年12月7日Hassane El-Khoury被任命为公司总裁兼首席执行官,他提出的“深耕智能电源与智能感知领域,实现可持续发展,并在细分市场上取得成功”的理念,成为公司新的行动指南和最高标准。而近5个季度财务业绩连创新高的市场表现,不但让安森美被纳入标普500指数、美国财富500强企业,也用事实证明安森美战略转型获得了成功。

安森美总裁兼首席执行官(CEO)Hassane El-Khoury

Fab-Liter战略收获回报

2021年9月,Hassane宣布未来将逐步从传统的IDM向更加灵活的Fab-Liter转型,这是公司的新战略。之所以选择这样的模式,主要是因为传统的大规模扩张产能的方式,有时与得到的回报率并不匹配,所以安森美更倾向采取更加灵活的制造路线和策略。

具体而言,智能电源和智能感知这样具备差异化和战略增长的领域,将会加大内部产能的投入;而一些非专利技术产品,将利用外部制造进行生产,从而实现灵活的产能调度。同时,安森美会逐渐退出规模不足的晶圆厂,将重心转向300 mm晶圆的产能,并提高通用封装后端厂的灵活性,进一步加大该部分的外部产能(从2021年的34%增加到约45%)。同时,安森美也会优化资本支出,依靠外部合作伙伴来提供通用封装和技术,以此来获得最大化回报、改进成本结构。

Hassane表示,安森美在Fab-Liter转型之路上取得了非常显著的进步。我们已经从4家晶圆厂撤资,其中3家的撤资工作已经完成,第4家将在年底前完成。通过向Fab-Liter转型,安森美的业绩和模式都创了新高,所以这一战略对于公司而言是正确的。

2022年2月8日,安森美将位于比利时Oudenaarde的生产设施出售给BelGaN Group BV,BelGaN的目标是将原有的6寸晶圆厂改造为6寸、8寸的氮化镓(GaN)代工厂。2022年3月1日,安森美和Diodes Incorporated就剥离安森美在缅因州南波特兰的200毫米晶圆制造工厂和业务达成最终协议。Diode公司收购南波特兰工厂后,其8英寸晶圆生产线将用于生产汽车和工业用模拟芯片产品。2022年10月31日,一家日本私募股权基金将收购安森美在日本新泻的200毫米晶圆厂。该日本基金得到日本开发银行和贸易公司伊藤忠商事的支持,据称该工厂将于12月开始作为代工厂,为电动汽车和电器提供功率半导体的合同制造。2022年11月3日,安森美宣布将爱达荷州波卡特洛的200毫米晶圆厂出售给LA Semiconductor的交易已经结束。LA Semiconductor成立于2021 年,是美国拥有且全面运营的模拟、混合信号和电源产品的纯半导体代工厂。

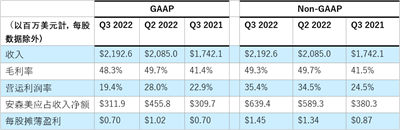

最新公布的2022年第3季度业绩印证了Hassane的说法。财报显示,2022第三季度,安森美破纪录收入21.926亿美元,同比增长26%,毛利率为48.3%;而2022年第2季度,安森美收入20.85亿美元,同比增长25%,毛利率为49.7%。

安森美2022年第3季度业绩

持续抢占碳化硅市场

在近期的电话会议上,安森美宣布2022-2023年公司的资本支出将占总收入的15%-20%,在这些支出当中,有75%-80%将用于碳化硅(SiC)的产能扩张。如此积极的SiC市场策略,是否会在一段时间内影响到公司整体的利润率?

Hassane对此回应称,短期内,资本支出的增加是会对公司的毛利造成一些压力。在近期召开的财报电话会议上,安森美方面预计在未来一年里,资本支出会对公司毛利率有100-200个基点的影响。但这是必须的初始成本,而且我们认为未来的市场足够大,可以支撑很多的投资和产能扩张。Hassane强调说,未来5-10年,SiC市场仍将处于紧缺状态,不会出现产能过剩的情况。

根据规划,通过与客户群签订长期供应协议,安森美在未来3年预计可以实现40亿美元的SiC收入,这意味着安森美2022年的SiC收入将比去年增加两倍,并在2023年实现超过10亿美元的收入。

2021年11月,安森美宣布收购SiC晶圆衬底供应商GTAT,旨在增强自身SiC的供应能力。而在更早之前的2019年,安森美还与科锐(CREE)签署了SiC晶圆多年期供应协议。此外,在投资扩产政策的支持下,2022年8月,安森美位于美国新罕布什尔州哈德逊(Hudson, New Hampshire)的SiC工厂落成,该基地将使安森美到2022年底的SiC晶圆产能同比增加五倍;9月,安森美宣布扩建位于捷克共和国Roznov的SiC工厂,预计在未来两年内,这一扩建将使该基地的SiC产能提高16倍。

电动汽车市场的蓬勃发展是SiC高速扩产背后的驱动力之一。以安森美为例,过去两年里,安森美持续优于汽车市场的整体表现,业绩增速基本上是市场增速的2倍。尤其是电动车的主驱逆变器业务,今年实现了3倍的增长。2023年,安森美公司最大的增长也将来自于SiC在电动汽车市场的增长。

在工业储能领域,考虑到很多电力公司都在向300kW系统迁移和转型,同时还需要储能解决方案的集成。因此,从硅向具备更高能效和更高密度的碳化硅转型,已经成为行业共识。目前,该领域全球领先的10大客户中,有7家来自中国,占据70%的市场份额,安森美和他们均保持着密切合作。

SiC端到端的供应能力;差异化的技术,包括能实现更高能效和更大功率范围的电池和沟槽结构技术,以及具有高功率密度特点,能实现更高效的互联和直接水冷的封装技术;宽广的产品阵容,包括智能传感和智能电源;以及资本效益型的投资,实现了可扩展的产能,被Hassane视作安森美在SiC领域具备竞争优势的“制胜组合”。他表示,SiC晶圆衬底从6英寸向8英寸转变已经成为趋势,今年一季度,安森美8英寸SiC晶圆衬底已有样品面世,预计在2024年实现尺寸样品认证,2025年实现规模出货。

智能技术实现可持续发展

智能电源和智能感知技术,承载着安森美转型的重任。按照Hassane此前提供的市场预测,2021-2025年期间,智能电源和智能感知将推动2倍的市场增长,年复合增长率(CAGR)为7%-9%,其中智能电源平均CAGR为15%,智能感知平均CAGR达到13%,两个技术都与汽车和工业领域有密不可分的关联。

在安森美的汽车解决方案阵容中,除了SiC以外,还包括汽车功能电子化、先进驾驶辅助系统(ADAS)、自动驾驶方案、先进安全、座舱方案和视觉方案。工业方案也是如此,无论是从工厂自动化、智能楼宇、医疗和能源基础设施方面,都有广泛的产品阵容和解决方案组合。

Hassane说,半导体是实现自动驾驶和汽车功能电子化的关键赋能因素,新能源汽车当中潜在的电子产品用量将是传统内燃机车型的20 倍左右。智能电源技术就像是新能源汽车的心脏和肌肉,而智能感知就像是新能源汽车的眼睛和耳朵,能够帮助实现这些自动驾驶的功能。

统计数据显示,内燃机时代的L0/L1级汽车,安森美汽车电源产品含量只有50 美元/车;到了L2级以上的电动车、混动车,电源产品的价值就达到了750 美元/车;未来L4/L5级的自动驾驶汽车,总价值将有望达到1600 美元/车。

具体而言,安森美智能电源解决方案包括SiC、IGBT、MOSFET等,它能有效缓解电动汽车的“里程焦虑”,更高的功率密度使汽车变得更加轻量化,充电速度也更快;智能感知方案,包括800 万的成像和智能超声解决方案,也已经嵌入到很多高端的自动驾驶方案中,目前安森美在ADAS市场占有80%的市场份额,主要用于汽车安全领域。

中国本土市场对任何一家外资企业来说都是不可或缺的,安森美也不例外。Hassane表示,面向中国,安森美会通过颠覆性技术赋能客户,主要有两点:第一个是建立联合实验室,通过建立联合实验室确保差异化的产品内嵌到客户的路线图,能够让客户无缝地访问安森美技术。在中国,安森美有10家联合实验室,其中超过6家是在汽车生态系统中,这样有助于提升产品的上市速度,也便于为用户提供类似SiC模块和800万像素图像传感器这样的先进技术,帮助他们实现差异化竞争。第二点是长期供应协议,可以为客户提供多年的供货保证。

Hassane说,生态系统在过去两年确实经历了供应的短缺和供应链的中断,通过长期供货协议,我们与客户之间就可以形成多年供货的保证,这是一个双赢的安排。